Fiscalité : est-il possible de diminuer tous les impôts ?

Nos compatriotes considèrent parfois que certains impôts, comme la TVA, la CSG ou les taxes sur les carburants, ne baissent jamais et qu’il est bien plus facile de diminuer, voire de supprimer, l’impôt sur les sociétés, l’impôt de solidarité sur la fortune (ISF) ou la taxe d’habitation. Existe-t-il des obstacles à la baisse ou à la suppression de certains prélèvements obligatoires? Oui, il y a en effet des contraintes qui limitent les possibilités de baisse de certains impôts: juridiques, budgétaires, économiques, sociales et politiques.

> Les contraintes juridiques

Les réformes fiscales doivent respecter la Constitution, en tenant compte de l’interprétation qu’en retient le Conseil constitutionnel. Elles doivent notamment ne pas aller à l’encontre du principe d’égalité des citoyens devant l’impôt et ne peuvent donc pas favoriser des contribuables particuliers. Ce principe est toutefois relativement souple car le Conseil ne s’oppose pas à un traitement fiscal différent de contribuables qui ne sont pas exactement dans la même situation et admet des dérogations à ce principe pour des raisons d’intérêt général.

Les mesures fiscales doivent également être conformes aux engagements internationaux de la France, notamment aux traités européens et aux règles qui en sont dérivées. En matière fiscale, la France a le plus souvent plaidé en faveur d’une harmonisation, avec notamment la fixation de taux minimaux dans l’Union européenne, pour éviter une concurrence entre les Etats par les taux d’imposition.

Voir aussi - Taxes sur les carburants: l'Etat peut-il réellement les baisser?

Le traité sur le fonctionnement de l’Union européenne impose toutefois l’unanimité des Etats membres pour adopter des règles fiscales, ce qui limite fortement les possibilités d’harmonisation. Les règles communes qui ont pu être adoptées à l’unanimité concernent surtout la TVA et les taxes sur les produits énergétiques. Il existe ainsi un taux minimal de TVA (15%), mais avec la possibilité d’appliquer des taux réduits ou "spéciaux" à certaines produits, et des taux minimaux de taxation des produits énergétiques (33 centimes par litre sur le gazole). Les taux français de droit commun étant largement au-dessus de ces minima, les marges de baisse sont importantes.

Il faut enfin ne pas créer de discrimination entre les résidents français et les résidents des autres pays de l’Union européenne. La France a plusieurs fois été condamnée par la Cour de justice de l’Union européenne à supprimer des dispositions fiscales jugées discriminatoires, voire à rembourser les contribuables concernés.

> Les contraintes budgétaires

Si un impôt est diminué, soit le déficit public augmente, soit cette perte de recettes fiscales est financée et elle ne peut l’être que par l’augmentation d’autres impôts ou des économies supplémentaires sur les dépenses publiques. Compte-tenu du niveau de notre déficit public (plus de 3,0 % du PIB en 2019) et de notre endettement (environ 100 % du PIB), leur aggravation présente des risques importants, indépendamment même de nos engagements européens, et les nouvelles baisses d’impôts doivent donc être financées.

Or tous les impôts sont prélevés sur des ménages ou des entreprises et toutes les dépenses publiques se traduisent par des versements sur le compte de ménages ou d’entreprises. Toute réforme à déficit budgétaire inchangé, entraîne donc des pertes financières pour certains ménages ou certaines entreprises, et des gains financiers pour d’autres. Si les gagnants sont généralement discrets, les perdants font presque toujours largement savoir que leurs pertes sont excessives et que cela pourrait avoir des conséquences très dommageables sur leur niveau de vie ou sur leur activité économique et l’emploi. Il en résulte souvent que le Parlement vote des mesures visant à atténuer ces pertes qui entraînent un coût pour les finances publiques et une complexité accrue du système fiscal.

Aller plus loin - Noël: faut-il déclarer ses cadeaux aux impôts?

Ces transferts entre ménages et entreprises, et donc l’ampleur des difficultés d’acceptation de la réforme, sont d’autant plus importants que l’impôt considéré a un fort rendement. Il est ainsi plus difficile de réduire d’un point le taux normal de TVA, ce qui coûte 7 milliards d'euros, que le taux de l’impôt sur les sociétés, ce qui coûte 1,5 milliard d'euro. Il est plus difficile de supprimer les taxes foncières sur les ménages (19 milliards d'euros) que de transformer l’ISF en impôt sur la fortune immobilière (3,5 milliards d'euros).

Sous réserve des contraintes juridiques évoquées ci-dessus, il est néanmoins possible de cibler les mesures de baisse sur certains contribuables ou certains produits. Ces dérogations à la fiscalité de droit commun constituent des "niches fiscales" ou "dépenses fiscales" qui sont déjà très nombreuses en France (le ministère des Finances en recense 474 sans que son inventaire soit exhaustif) et qui complexifient fortement le système fiscal.

> Les contraintes économiques

D’un point de vue économique, tous les prélèvements obligatoires ont un impact négatif sur l’activité économique et doivent être donc justifiées par l’utilité des dépenses qu’ils permettent de financer.

Les économistes considèrent cependant que les effets négatifs de certains impôts peuvent être compensés par des effets positifs sur notre bien-être collectif parce qu’ils contribuent à réduire la consommation de produits nocifs pour l’environnement (carburants notamment) ou pour notre santé (tabacs et alcools en particulier). En effet, la hausse des prix à la consommation induite par ces taxes conduit une partie des ménages et entreprises à modifier leur comportement, au moins sur le long terme, et à moins consommer ces produits. Les économistes en concluent qu’il faut augmenter ces taxes, notamment pour contribuer à la réduction des émissions de gaz à effet de serre.

Les études économiques montrent aussi que certains impôts ont moins d’effets négatifs que d’autres sur l’activité économique. C’est par exemple le cas des taxes foncières, surtout parce que l’offre de terrains est fixe à réglementation inchangée et dans la mesure où la valeur des biens immobiliers reflète l’utilité des services publics locaux. Toutefois, en pratique, ces taxes touchent également le bâti dont l’offre diminue si la fiscalité est trop lourde et sont assises sur des valeurs cadastrales administratives qui n’ont plus aucun rapport avec les valeurs de marché.

Les économistes recommandent parfois de remplacer des cotisations sociales patronales par une majoration des taux de TVA pour financer la protection sociale (et créer ainsi une "TVA sociale"). En effet, contrairement aux cotisations sociales, la TVA touche les importations comme la production nationale et les exportations en sont exonérées. Ce serait donc un bon impôt pour améliorer notre compétitivité. Les analyses approfondies de ce type de mesures montrent toutefois que leurs effets favorables sur l’activité économique et les échanges extérieurs sont limités (par exemple en raison des effets inflationnistes de la TVA sur les prix à la consommation).

> Les contraintes sociales

Les prélèvements obligatoires ont pour objet de financer les services publics mais aussi la protection sociale.

Certaines prestations sociales (retraite et chômage) sont liées au paiement de cotisations sociales. S’agissant des retraites, le vieillissement de la population se traduit par une forte augmentation du montant total des pensions. Si l’âge de départ en retraite et le mode de calcul des pensions ne sont pas changés, l’équilibre financier des régimes de retraite ne peut être obtenu qu’en augmentant les cotisations.

Historiquement, le droit aux remboursements de l’assurance maladie et aux allocations familiales était aussi lié au versement de cotisations sociales. Ces droits ont été progressivement rendus "universels", c’est-à-dire indépendant de l’affiliation à un régime de sécurité sociale et au paiement de cotisations. En conséquence, ils sont de moins en moins financés par des cotisations sociales et de plus en plus par un impôt sur l’ensemble des revenus, la CSG. Cette substitution de la CSG aux cotisations sociales salariales explique une grande partie des hausses de la CSG depuis près de 30 ans et a permis de faire contribuer les revenus du capital et les pensions de retraite (à des taux plus faibles) au financement de la protection sociale.

Lire aussi: En France, une longue tradition de fronde contre les impôts

Les prélèvements obligatoires servent également à redistribuer les revenus, avec les prestations sociales sous condition de ressource (minima sociaux, allocations familiales et de logement…), et les patrimoines.

L’impôt sur le revenu est le meilleur instrument pour redistribuer les revenus des ménages aisés parce qu’il est progressif (son taux est d’autant plus élevé que le revenu du ménage est important). Or son poids en France est beaucoup plus faible que dans les autres pays européens. Il serait donc regrettable de le diminuer et il faudrait plutôt en corriger les inconvénients à rendement inchangé: il conjugue à la fois des taux supérieurs très élevés et des niches fiscales très importantes.

Il est parfois proposé de réduire la TVA sur les produits de première nécessité pour améliorer le pouvoir d’achat des plus pauvres. C’est en fait une mauvaise solution car il est en pratique impossible de cibler vraiment les baisses de TVA sur des produits consommés seulement par les plus démunis. Il est plus efficace de relever les prestations sociales sous condition de ressources.

La redistribution des patrimoines est enfin obtenue avec des impôts tels que l’ISF ou les droits sur les successions et donations. S’il n’est pas nécessaire d’avoir à la fois des droits sur les successions et donations et un ISF, comme en France avant 2018 et contrairement à la plupart des autres pays, il ne faudrait pas trop réduire globalement ces impôts car seulement 10 % des ménages possèdent la moitié du patrimoine en France.

> Les contraintes politiques

Le Parlement et le gouvernement doivent aussi tenir compte des préférences des Français, qui ne sont pas toujours cohérentes avec les contraintes exposées ci-dessus. Sous réserve de ce qui ressortira du grand débat national, les sondages montrent généralement qu’ils souhaitent augmenter les impôts sur les riches (ISF), sur les grandes entreprises (impôt sur les bénéfices des sociétés et plus particulièrement sur les dividendes) ou sur les banques (taxe sur les transactions financières) et qu’ils voudraient réduire les taxes sur les carburants, les droits de successions, la CSG et la TVA...

Retrouvez les analyses de François Ecalle sur le site de l'association "Finances publiques et économie" (FIPECO)

Et aussi:

Plus de contractuels dans la fonction publique? Les limites de la stratégie du gouvernement

La reprise de la dette de la SNCF, une question délicate pour le gouvernement

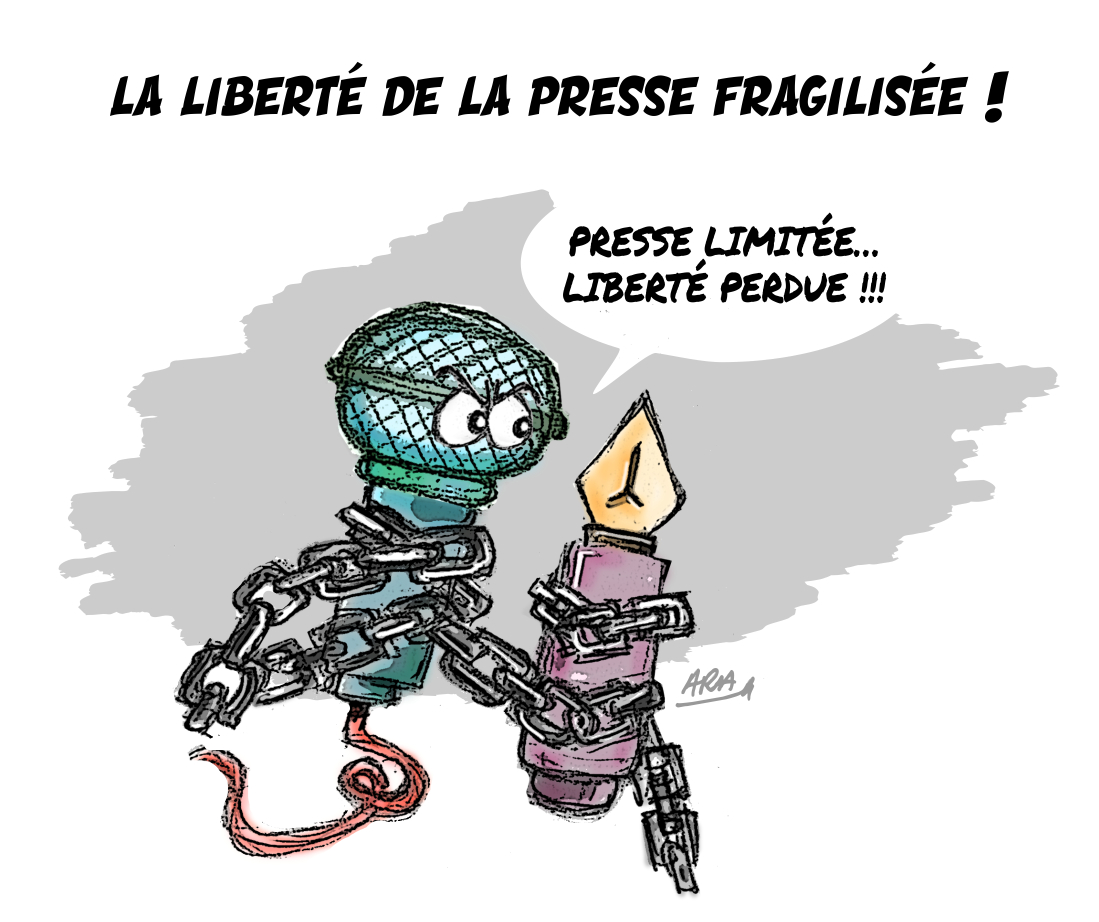

L'article vous a plu ? Il a mobilisé notre rédaction qui ne vit que de vos dons.

L'information a un coût, d'autant plus que la concurrence des rédactions subventionnées impose un surcroît de rigueur et de professionnalisme.

Avec votre soutien, France-Soir continuera à proposer ses articles gratuitement car nous pensons que tout le monde doit avoir accès à une information libre et indépendante pour se forger sa propre opinion.

Vous êtes la condition sine qua non à notre existence, soutenez-nous pour que France-Soir demeure le média français qui fait s’exprimer les plus légitimes.

Si vous le pouvez, soutenez-nous mensuellement, à partir de seulement 1€. Votre impact en faveur d’une presse libre n’en sera que plus fort. Merci.