Les droits de succession sont-ils utiles pour lutter contre les inégalités ?

La hausse des droits de succession ne sont pas une perspective populaire dans l'opinion publique, dans toutes les catégories sociales. Pourtant, il s'agirait d'un outil effcicace de réduction des inégalités, bien supérieures d'ailleurs à une quelconque fiscalité sur les gros patrimoine. L'analyse pour France-Soir de François Ecalle, ancien rapporteur général de la Cour des comptes, spécialiste des finances publiques et président de l'association "Finances publiques et économie" (Fipeco).

La hausse des droits de succession est une proposition qui revient régulièrement dans le débat public mais qui est en général rapidement écartée par le gouvernement en place car, selon la plupart des sondages, les Français sont encore plus hostiles à ces droits qu’aux taxes sur les carburants.

Les droits de succession constituent pourtant un bon outil, meilleur que l’ISF, de redistribution des patrimoines. Leur taux ne peut pas pour autant être sensiblement relevé et il faudrait envisager une réforme plus profonde des droits prélevés sur les successions et donations.

> Quelques caractéristiques générales des droits sur les successions et donations

Les héritiers doivent déposer une déclaration de succession dans les six mois qui suivent le décès si "l’actif brut successoral" est supérieur à 50.000 euros (pour les héritiers en ligne directe, 3.000 euros pour les autres).

Il existe des exonérations de droits de succession en raison de la qualité du bénéficiaire (époux du défunt notamment), ou du défunt (victime de guerre par exemple) ou de la nature des biens transmis, totalement (pour les monuments historiques par exemple), ou partiellement (pour certains biens agricoles par exemple).

Les sommes reçues en vertu des clauses d’un contrat d’assurance-vie ou décès ne sont pas incluses dans la succession en droit civil et, pendant longtemps, n’ont pas été soumises aux droits de succession, ce qui est encore le cas des contrats souscrits avant 1991, ou après 1991 mais avant l’âge de 70 ans, si les primes ont été versées avant 1998. Pour les autres contrats, et si les primes ont été versées avant l’âge de 70 ans, un abattement de 152.000 euros par bénéficiaire est appliqué puis un taux de 20% jusqu’à 700.000 euros et 31% au-delà.

Si un bien était démembré et si le défunt en avait seulement l’usufruit, celui-ci est transmis aux héritiers sans droits de succession, mais la donation de la nue-propriété a déjà été taxée, à un taux d’autant plus élevé que le donateur était âgé.

Les droits sont calculés sur la valeur vénale du patrimoine du défunt, nette de ses dettes. Sous réserve des exceptions présentées ci-dessus, l’ensemble de son patrimoine est pris en compte, y compris les antiquités et œuvres d’art mais elles peuvent être comprises dans le forfait de 5% du patrimoine appliqué aux meubles meublants.

L’actif successoral net ainsi établi est divisé entre les héritiers selon les règles du droit civil. La part revenant à chacun est majorée du montant des donations que le défunt lui a consenties au cours des 15 dernières années en franchise de droits. Un abattement est appliqué sur chaque part ainsi majorée, qui dépend du lien de parenté avec le défunt (100.000 euros pour un enfant).

Lire aussi - Fiscalité: est-il possible de diminuer tous les impôts?

La part de chaque héritier, après majorations et abattements, est soumise à l’application d’un barème progressif qui dépend du lien de parenté, soit en ligne directe: 5% jusqu’à 8 .100 euros, 10% de 8.100 à 12.100 euros, 15% de 12.100 à 15.900 euros, 20% de 15.900 à 552.000 euros, 30% de 552.000 à 902.000 euros, 40% de 902.000 à 1.806.000 euros et 45% au-delà. Sans lien de parenté, le tau

x est de 60%.

Il existe quelques différences entre les règles relatives aux successions et donations comme les suivantes: certains biens ont été ou sont encore exonérés de droits sur les donations pour des raisons conjoncturelles, notamment pour relancer le marché immobilier; les donations de biens professionnels ou de parts de sociétés peuvent faire l’objet d’exonérations partielles sous certaines conditions, par exemple de conservation de ces biens et parts; les "dons familiaux" en numéraire aux descendants sont exonérés jusqu’à 32.000 euros.

Un abattement variable selon le lien de parenté (100.000 euros pour les enfants, une fois tous les 15 ans) est appliqué au montant de la donation ainsi établi puis le résultat est soumis au même barème progressif que pour les successions.

Les droits de mutation à titre gratuit (DMTG), qui regroupent les droits sur les successions et donations, ont rapporté 12,8 milliards d'euros en 2017, dont environ 10,6 milliards d'euros pour les successions et 2,3 milliards d'euros pour les donations, à l’Etat.

> Les droits de successions constituent un bon outil de redistribution du patrimoine

Comme le rappelle une note de France Stratégie de janvier 2017, la concentration du patrimoine des ménages est très forte en France: les 10 % les plus fortunés en possèdent plus de la moitié. Elle s’est renforcée de 1997 à 2008 sous l’effet de la forte hausse des prix de l’immobilier puis s’est stabilisée. Une certaine redistribution des patrimoines est légitime pour renforcer la cohésion sociale.

Cette redistribution peut prendre deux formes, un impôt tel que l’ISF et la taxation des successions et donations. L’ISF a pour inconvénients de pénaliser ceux qui préfèrent l’épargne à la consommation immédiate, alors même que l’épargne est nécessaire pour financer les investissements, et de taxer le capital accumulé grâce au travail et à la prise de risques.

Les droits sur les successions et donations contribuent à une plus grande égalité des chances et à faire en sorte que le niveau de vie dépende plus du talent et des efforts de chacun que de ceux de ses parents. Dans une économie sociale de marché, les revenus doivent surtout dépendre de la quantité de travail effectuée, de la rareté des compétences acquises et des risques pris. C’est la justification des inégalités de revenus dans notre société et il est très difficile de le plaider auprès des enfants de familles pauvres si d’autres peuvent avoir un très bon niveau de vie sans efforts, seulement parce qu’ils ont eu la chance de naître dans une famille fortunée.

L’ISF, dont le rendement budgétaire était de 5 milliards d'euros en 2016, aurait donc pu être en partie remplacé par une hausse des droits sur les grosses successions et donations.

> Le taux des droits de successions ne peut pas être sensiblement relevé

Si l’héritage est une aubaine pour l’héritier, le legs correspond souvent, pour le testateur, à une épargne accumulée grâce à son talent et à ses efforts qu’il doit pouvoir utiliser librement. La volonté de léguer un patrimoine à ses enfants est en outre un puissant motif d’épargne et d’accumulation du capital qu’il ne faut pas décourager. Les entreprises familiales sont souvent considérées comme une des principales forces de l’économie allemande. La taxation des successions et donations doit donc rester mesurée.

La plupart des pays de l’OCDE, poussés par une opinion publique souvent aussi hostile à cette forme d’imposition qu’en France, en ont tiré la conclusion qu’il fallait fortement alléger la fiscalité des successions et donations. De nombreux pays, y compris des grands pays comme la Suède ou l’Australie, les ont même totalement supprimés. Dans certains d’entre eux, les mutations à titre gratuit de biens immobiliers sont toutefois taxées comme les mutations à titre onéreux; d’autres, assez rares, soumettent les héritages à l’impôt sur le revenu, ce qui peut conduire à un fort taux d’imposition.

Les droits sur les successions et donations représentaient 0,6 % du PIB en France en 2016, contre une moyenne de seulement 0,1 % du PIB dans l’OCDE et des ratios de 0,2 % en Allemagne et au Royaume-Uni, de 0,1 % aux Etats-Unis et de 0,4 % au Japon. La France était au deuxième rang de l’OCDE, la première place étant tenue par la Belgique (0,7 % du PIB).

Plus généralement, les impôts sur le patrimoine (droits de mutation à titre gratuit mais aussi onéreux (sur les transactions immobilières), taxes foncières, ISF…) représentaient 4,7 % du PIB en France en 2016, contre des moyennes de 2,4 % dans la zone euro et de 2,6 % dans l’Union européenne. La France était le pays européen où ces impôts étaient les plus importants, suivi par le Royaume-Uni (4,3 % du PIB). En Allemagne, ils valaient seulement 1,1 % du PIB. Le remplacement de l’ISF par l’impôt sur la fortune immobilière ne change pas significativement ce constat.

Voir aussi: Envoyer la facture des services publics aux Français, est-ce vraiment possible?

Il ne faudrait donc pas sensiblement augmenter le taux d’imposition des successions et donations, même s’il est en moyenne de seulement 5 % compte-tenu des exonérations et abattements, car il est plus élevé que dans les autres pays. Cela contribuerait en effet à accentuer les écarts de taxation du capital entre la France et les autres pays et à dégrader encore plus l’attractivité de notre territoire pour les détenteurs de ces capitaux, au détriment de l’épargne et de l’investissement.

> Une réforme globale des droits sur les successions et donations est souhaitable

Les droits de mutation à titre gratuit pourraient être légèrement majorés en contrepartie de la suppression de l’ISF, et désormais de l’IFI, dans le cadre d’une réforme globale visant d’abord à différencier plus fortement les droits applicables aux successions et aux donations.

En effet, l’augmentation de l’espérance de vie est telle que les bénéficiaires des successions sont désormais souvent des seniors (l’âge moyen au moment d’un héritage est 50 ans), voire des retraités, qui sont moins enclins à des placements risqués et ont moins besoin de se constituer un patrimoine que les générations plus jeunes. Il faudrait donc encourager fiscalement les donations au détriment des successions.

Il conviendrait également d’élargir l’assiette de ces droits en remettant totalement en cause le privilège fiscal de l’assurance-vie (dont le coût n’est pas chiffré par le ministère des finances alors que l’assurance-vie représente 14 % de la valeur des successions). Sa fiscalité allégée et la possibilité qu’elle offre de contourner les règles du droit civils sur les parts des héritiers réservataires en font le placement financier privilégié des Français. Mais elle ne concourt que très faiblement au financement des entreprises puisque les fonds reçus par les compagnies d’assurance-vie sont principalement placés en obligations publiques.

Enfin, les droits de succession et donation sont assis sur la valeur vénale des biens et il faudrait que cette valeur vénale soit correctement estimée. C’est relativement facile lorsque les biens concernés sont cotés sur un marché ou ont fait l’objet d’une transaction récente. Sinon, c’est beaucoup plus difficile et l’administration contrôle les valeurs déclarées en utilisant des méthodes inadaptées qui ne prennent en compte qu’une petite partie, choisie arbitrairement, des données disponibles. Une modernisation de ces méthodes d’évaluation, s’appuyant sur des outils économétriques d’analyse de toutes les données disponibles, est donc également nécessaire.

Retrouvez les analyses de François Ecalle sur le site de l'association "Finances publiques et économie" (FIPECO)

L'article vous a plu ? Il a mobilisé notre rédaction qui ne vit que de vos dons.

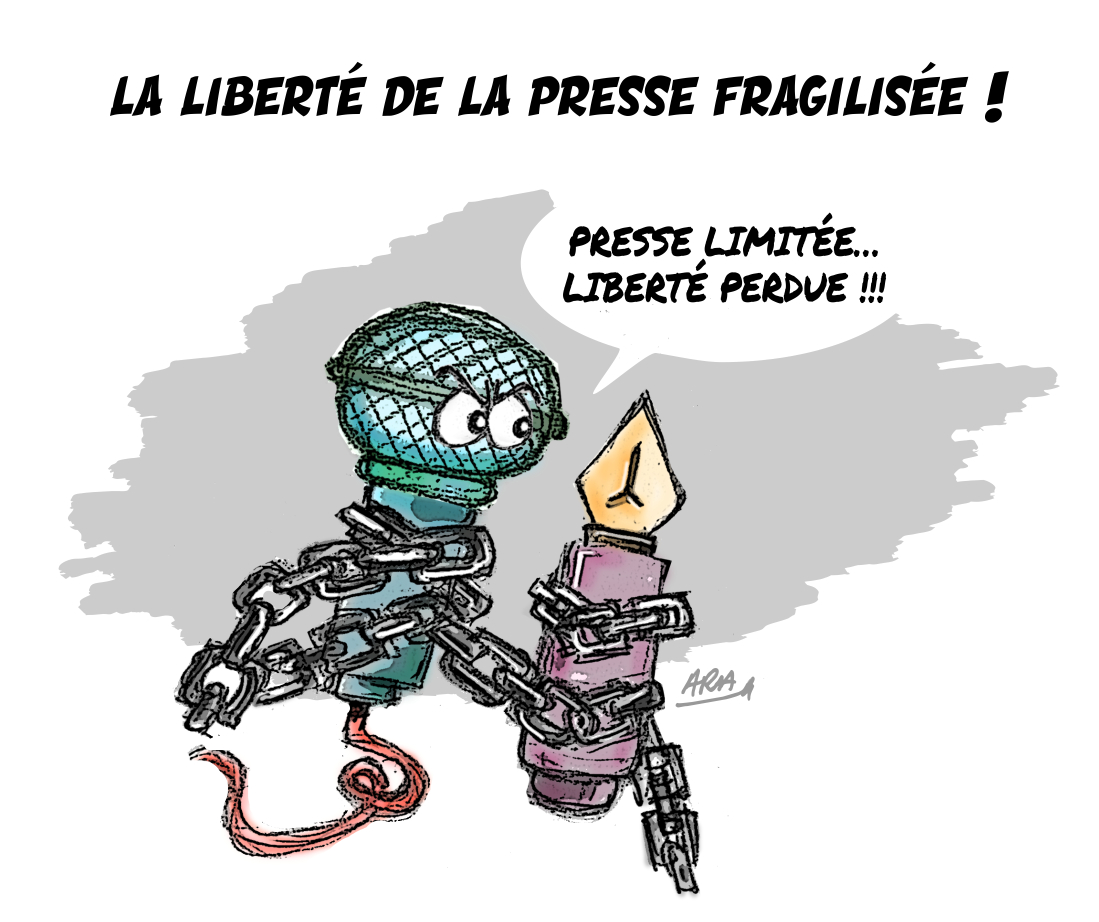

L'information a un coût, d'autant plus que la concurrence des rédactions subventionnées impose un surcroît de rigueur et de professionnalisme.

Avec votre soutien, France-Soir continuera à proposer ses articles gratuitement car nous pensons que tout le monde doit avoir accès à une information libre et indépendante pour se forger sa propre opinion.

Vous êtes la condition sine qua non à notre existence, soutenez-nous pour que France-Soir demeure le média français qui fait s’exprimer les plus légitimes.

Si vous le pouvez, soutenez-nous mensuellement, à partir de seulement 1€. Votre impact en faveur d’une presse libre n’en sera que plus fort. Merci.