Krach financier en vue ... l’or de la banque de France

Cet article vient à la suite de celui publié le 29 Mars 2024 sur le krach financier en vue.

Par un courrier recommandé du 7 avril 2023, adressé à Monsieur Villeroy de Galhau, gouverneur de la Banque de France, le Cercle National des Economistes a réitéré la nécessité de mettre en place un plan d’achat massif d’or comme valeur refuge, à la vue de la crise économique majeure en train de se produire. Voici le texte de la lettre, à laquelle aucune réponse précise n’a été apportée.

📍🇨🇵"L'Or de la France"

Au regard du fort risque de crises macro-éco & géopolitique,le @CercleNatEco réitère auprès du Gouverneur de la @banquedefrance son appel à un plan d'achat massif d'0r comme valeur refuge suprême & vitale pour la 🇨🇵 @afpfr

👇Lettre à F. Villeroy de Galhau pic.twitter.com/q8mPC4OcOH— Cercle National des Economistes CNE (@CercleNatEco) March 22, 2024

Un petit rappel de l’histoire s’impose : en 1933, grâce à la confiscation de l’Or Américain, Roosevelt avait réussi à relancer l’économie américaine et à restaurer la confiance dans le système qui était exposé à des faillites en chaîne du fait de la grande dépression. En effet, cet or permettait de pérenniser la dette américaine , le dollar étant à l’époque dépendant de l’or.

Pour un investisseur privé, l’achat d’or correspond bien à une forme de « débancarisation ». Remplacer un actif financier intangible par un actif physique réel permet à l’investisseur de prévenir et de se prémunir contre les effets d’un krach financier ou bancaire. Cette protection fonctionne sauf en cas de confiscation par l’État comme l’Exécutive Order 6102 de Roosevelt.

Sur les marchés, l’or vient de battre tous ses records de cotation depuis dix ans.

Les records en série de l’or se voient accompagnés par ceux de tous les indices boursiers européens. Et ceci est plus que surprenant compte tenu de l’état des économies des divers pays européens.

Une explication possible prend sa source dans le fait que les sociétés cotées à la bourse de Paris ne sont plus vraiment françaises.

Mais alors qui contrôle ces sociétés ? De quelles nationalités ? O surprise : on trouve à nouveau Blackrock, Vanguard, Amundi qui détiennent 25.9% des entreprises du CAC 40 !

Ces sociétés sont également actionnaires d’un bon nombre de labos ayant fabriqué les vaccins Covid, ainsi que propriétaires d’une bonne partie des terres agricoles Ukrainiennes.

Afin de compenser, les pertes dues aux récentes défaillances du secteur bancaire américain, ces sociétés d’investissements ont donc un intérêt tout particulier à ce que les cours continuent à monter.

Ces fonds utilisent des algorithmes de trading à hautes fréquences (une forme de système expert qui « trade » (achat ou vente) autant que possible selon des règles établies. Des automates basées sur des règles intelligence artificielle qui permettent de gommer les émotions des tradeurs des années 80 !). Ces algos ne tiennent plus compte de l’économie réelle pour trader et donc faire varier les cours. Une déconnexion entre l’économie productive du secteur primaire et l’économie financière. Ceci explique en partie les manipulations récentes et les records battus par les bourses européennes, records totalement décorrélés de l’état actuel des économies des pays en question, même si ces records ont été soutenus par des bénéfices exceptionnels annoncés par les sociétés cotées. Cependant, en principe, les marchés anticipent, ce qui n’est visiblement plus du tout le cas.

En effet, non content de faire la quasi-totalité des volumes, les banquiers émettent des produits dérivés : options de baisse ou de hausse sur des titres, des indices ou des métaux. Le dessein originel de ces produits dérivés était de couvrir un risque – par exemple, de l’augmentation rapide du prix du pétrole ou d’autres matières premières qu’une société ne pourrait pas répercuter dans ses prix.

En théorie, les opérateurs de marchés sont supposés acquérir les contreparties de ces produits dérivés. Cependant, la plupart du temps, ce n'est pas le cas. L'exemple parfait en est sur les métaux ppur lesquels la somme des produits dérivés existants sur l'or ou sur l'argent serait impossible à fournir si les clients désiraient transformer ces options d'achat en détention physique. Les banques se livrent donc à une création monétaire totalement incontrôlée par l'intermédiaire de ces produits. Et font donc prendre ce risque à la communauté.

Mais que font-elles de ces produits ? Déjà, elles les utilisent pour leur propre compte de manière à spéculer avec effet de levier sur les variables qu'elles ont choisies de jouer : que ce soit des dérivés indiciels destinés à couvrir des portefeuilles ou à amplifier un phénomène de hausse. Ensuite, elles vendent ces produits financiers aux professionnels et au public.

Nous pouvons ainsi citer l'invraisemblable cas Volkswagen de 2008 ou des hedge funds (fonds spéculatifs) ayant décidé de jouer le titre à la baisse se sont retrouvés dans un corner invraisemblable. En effet, la société Porsche avait acheté pour 31% du capital de VW à travers d’options d'achat sur le titre lui-même à des banquiers. Ces banquiers vendeurs avaient eux-mêmes avaient acheté les titres nécessaires si ces options vendues venaient à être exercée. Les hedge funds qui avaient vendu les titres Volkswagen sans aucune contrepartie (vente à découvert à nu, sans être propriétaire du titre sous-jacent, naked short en anglais) se sont donc retrouvé dans l'obligation de racheter à n'importe quel prix des titres qui en fait n'existaient plus, ce qui a fait doubler le cours de l'action en deux jours. Les hedge funds auraient perdu entre 20 et 30 milliards d'euros sur ce fameux corner Volkswagen. Seuls les marchés financiers en dehors du monde réel permettent de telles situations abérantes.

Ce système s'applique également sur les indices. Ces indices qui sont calculés sur la base d’un panier d’actions. Mais, encore une fois, les banques "oublient" souvent de se couvrir des contreparties nécessaires dans leur gestion indicielle. Ce qu'on appelle les ETF (exchange traded fund). De vrais risques qui ne sont pas toujours appréciés à leur juste valeur et qui peuvent couter cher si des positions venaient à être débouclées (affaire Kerviel de la Société Générale) ou si des appels de marges venaient à être effectués sur ces positions non couvertes.

L’état catastrophique des finances Françaises, l’état de notre économie, les dizaines de milliers de faillites d’entreprises, doivent donc nous alerter afin de nous pousser à exiger un véritable contrôle de nos finances publiques, en passant par le contrôle de l’Or de la Banque de France qui vient d’annoncer des résultats catastrophiques : « Une perte abyssale pour la Banque de France victime de la hausse de ses taux d’intérêts ».

La transparence des comptes publics est une obligation, surtout dans un contexte économique ou la décorrélation entre la finance et l’économie est totale. Ceci est d’autant plus accentué quand il y a des dérapages budgétaires tels celui de 15 milliards annoncé par le ministre de l’Économie Bruno Lemaire démontrant par là même un amateurisme sans précédent. Et ce n’est pas la porte-parole du gouvernement Prisca Thevenot qui viendra en renfort, car elle n’a pas été capable de répondre aux questions simples de "qui va acheter notre dette" dans les prochains mois, ni à quel prix. Et ceci avant même que la notation de la France ne soit revue.

À LIRE AUSSI

L'article vous a plu ? Il a mobilisé notre rédaction qui ne vit que de vos dons.

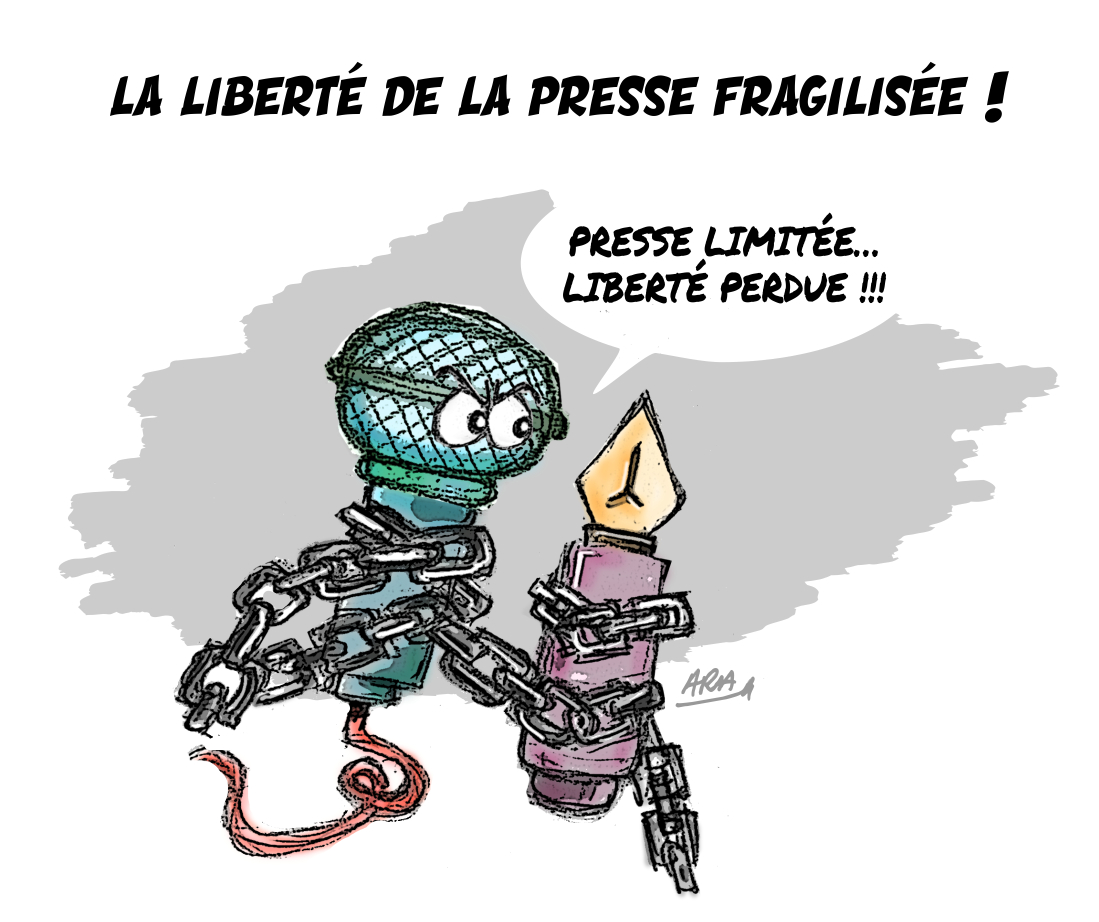

L'information a un coût, d'autant plus que la concurrence des rédactions subventionnées impose un surcroît de rigueur et de professionnalisme.

Avec votre soutien, France-Soir continuera à proposer ses articles gratuitement car nous pensons que tout le monde doit avoir accès à une information libre et indépendante pour se forger sa propre opinion.

Vous êtes la condition sine qua non à notre existence, soutenez-nous pour que France-Soir demeure le média français qui fait s’exprimer les plus légitimes.

Si vous le pouvez, soutenez-nous mensuellement, à partir de seulement 1€. Votre impact en faveur d’une presse libre n’en sera que plus fort. Merci.